渤海银行互联网贷款“急刹车”,消费贷不良率飙升至12.37%

- 财经知识

- 2025-04-07 20:50:08

- 9

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:时间财经

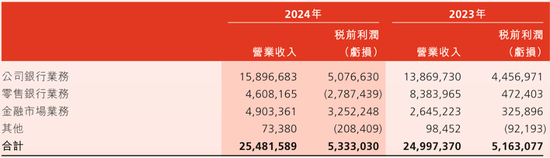

近期,渤海银行公布2024年业绩数据,其2024年实现营业收入254.82亿元,增幅1.94%;实现净利润52.56亿元,增幅3.44%;资产总额18438.42亿元,同比增长6.41%。资产表略有扩容,利润表稳中有增。

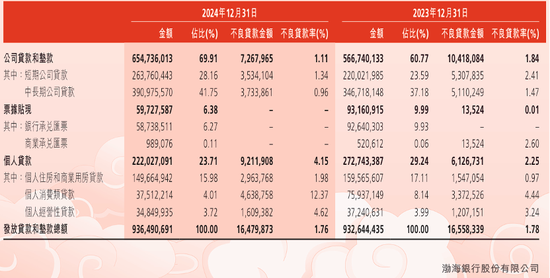

渤海银行资产主要由贷款和金融投资资产构成,其中发放贷款和垫款占更大比例,约占整体资产规模的50%。在资产质量方面,渤海银行亦有所改善。

截至2024年末,渤海银行不良贷款率1.76%,较上年末下降0.02个百分点;关注类贷款占比2.78%,较上年末下降0.32个百分点。

虽然贷款业务整体风险下降,但个贷尤其是消费贷款,不良压力却显著上升。与此同时,渤海银行消费金融业务规模骤降,依靠助贷模式扩张消费贷的道路越走越窄。

消费金融扩张止步的背后,渤海银行零售业务也陷入业绩困境。财报数据显示,2024年,渤海银行零售银行业务实现营收46.08亿元,税前利润由盈转亏,亏损27.87亿元。

渤海银行按业务划分的分部业绩

这也意味着,渤海银行必须重新审视零售转型这一命题,当借助外部流量就能轻易实现规模上量的路难再走通时,就必须押注自营渠道寻求增量。但对于零售基因原本较弱的渤海银行而言,自营策略既需要时间也需要定力,注定是一场漫长的等待。

规模骤降,风险暴露

2024年,渤海银行个人贷款不良率攀升至4.15%,其中,个人消费贷款的不良率高达12.37%,较上年末的4.4%大幅增加接近8个百分点。

仅一年时间,渤海银行消费贷业务为何不良飙升?

根据渤海银行消费贷业务发展现状,原因或涉及几方面。其一,渤海银行消费贷规模大幅萎缩,资产分母减少,导致不良率快速上升;其二,渤海银行以往消费贷业务扩张,还采用担保增信的助贷模式,消费贷坏账能依靠代偿出表,如今更多转型自营消费贷,承担更大的信用风险。

具体来看,渤海银行个人消费贷业务在2020年达到顶峰,规模超1100亿元。此后,2021年至2023年,渤海银行个人消费贷款规模分别为1037.38亿元、1046.93亿元、759.37亿元,在总贷款规模中的占比分别为10.8%、10.83%、8.14%,虽然2022年略有反弹,总体延续收缩趋势。

到了2024年,渤海银行个人消费贷款规模375.12亿元,在总贷款规模中占比进一步下降至4.01%。这几年,渤海银行消费贷业务犹如过山车一样,大起大落,背后缘由离不开其粗放的扩张模式。

渤海银行在消费贷业务上,走了一条非同寻常的路。2017年前后,一项以对公业务为重的渤海银行制定了零售转型发展战略,消费金融便是零售战略的冲锋选手。

为了让消费金融业务快速起量,渤海银行选择了“抄近道”,即通过互联网助贷的模式扩张,借助头部助贷平台的流量快速完成资产布局。公开资料显示,渤海银行助贷业务的合作机构包括蚂蚁科技集团股份有限公司、深圳前海微众银行股份有限公司、度小满科技(北京)有限公司等头部互联网平台,主要以个人信用或担保开展助贷与联合贷业务。

凭借助贷模式,渤海银行在短短几年内,实现消费金融从百亿级到千亿级的跨越。然而,规模陡增背后,风险也开始累积。

一方面,渤海银行的助贷业务遭到大量客诉,涉及合作方催收,合作方高收费等问题。比如,有用户表示,自己已经和度小满金融协商好还款金额,并按时还款,但是度小满金融的放款银行渤海银行未经贷款人同意,私自给贷款人办理一笔延期。

另一方面,商业银行的助贷扩张,在2020年之后遭到监管严管。伴随商业银行互联网贷款政策不断收紧,曾经扩张较快的银行纷纷“刹车”,压缩助贷业务规模。

助贷转自营,扩张更加审慎

根据监管于2021年2月发布的《关于进一步规范商业银行互联网贷款业务的通知》,要求商业银行强化合作机构集中度管理,商业银行与合作机构共同出资发放互联网贷款的,与单一合作方发放的本行贷款余额不得超过本行一级资本净额的25%。同时,实施总量控制和限额管理,商业银行与全部合作机构共同出资发放的互联网贷款余额不得超过本行全部贷款余额的50%。

2024年,金融监管总局下发《关于进一步规范股份制银行等三类银行互联网贷款业务的通知》“54号文”,要求三类银行要将代偿赔付前的逾期贷款形成率、客户综合融资成本等情况作为担保增信类合作机构的重要评价标准,对代偿赔付前逾期贷款形成率和客户综合融资成本明显偏高的担保增信合作机构,及时采取压降合作规模、终止业务合作等措施。

在限制规模、压降风险的总基调下,渤海银行的互联网贷款迎来剧烈收缩。自2023年起,渤海银行开始主动压降互联网贷款的规模,进而使得消费贷款规模大幅回撤。

相关评级报告指出,考虑到渤海银行仍存有一定规模的互联网贷款,在互联网贷款政策收紧背景持续,加之部分互联网贷款客户还款能力下降的综合影响下,该业务未来发展情况及相关贷款资产质量变化情况需保持关注。

对于猛增的消费贷及个贷不良数据,渤海银行在年报中解释:“报告期内,渤海银行通过压缩消费类互联网贷款规模,控制纯信用平台业务占比,较大幅度压降高风险资产,个贷资产规模下降较快。本行个人贷款高风险资产已快速出清,资产结构更加优化。”

助贷业务被压缩后,渤海银行发展消费金融更多聚焦于自营渠道,推出了渤银E贷金领贷、渤银拎包贷、渤银E贷公信贷、个人抵押消费贷款等个人消费贷款产品。这些产品主要面向受邀单位优质客户、房贷客户、公积金社保客户等较为优质的客群。

可见,渤海银行在助贷风险暴露后,经营自营渠道时变得更加审慎。

12.37%的消费贷不良率无疑是警钟。压缩互联网贷款、聚焦优质客群的策略调整,对渤海银行而言,短期业绩承压或将难以避免。但长远看,这场从规模导向到质量导向的转变中,回归风控本源、打造自有零售能力,才是其可持续发展的正途。

有话要说...